体育游戏app平台收入与利润增速均出现底部抬升的建筑趋势-开云·kaiyun(中国)官方网站 登录入口

泉源:晨明的策略深度想考体育游戏app平台

本文作家:刘晨明/郑恺

报告节录

跟着前期商场格调极致裂口有所弥合,商场对于下一阶段的格调较为热枕。咱们主要对比以下【三类财富】:经济周期、褂讪价值、景气成长。

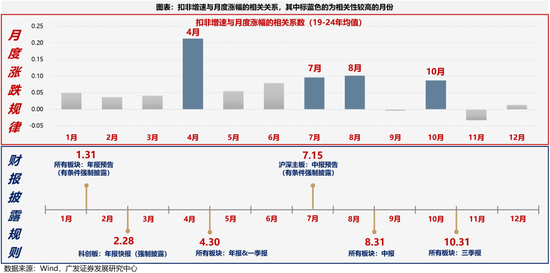

年末岁首“炒预期”的阶段格式落潮,商场插足去伪求真窗口期

夙昔5年的数据清晰,4月是A股一年当中“最来往基本面”的一个月,二三季度亦然“景气投资”最为有用的时期窗口。这意味着,下一阶段,商场将从年末岁首的“炒预期”,逐渐插足到对于事迹的前瞻与考证,A股一季报的热枕度随之抬升。

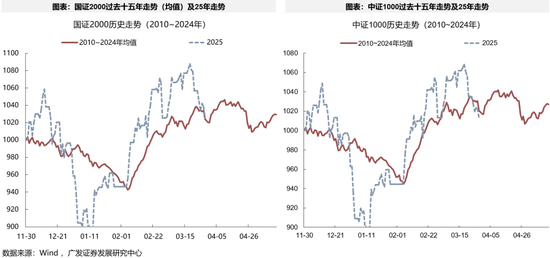

这也能够诠释注解为何中小盘指数(1000、2000)的走势在上半年的规章性比较强。

总量维度的一季报前瞻:收入和利润有望双双企稳回升

参考一季度的工业增多值/PPI,以及1-2月的工业企业利润数据,一季报A股非金融总体的收入增速、利润增速有望筑底回升。

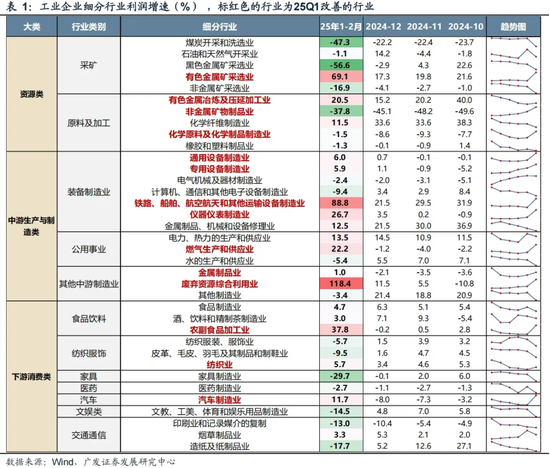

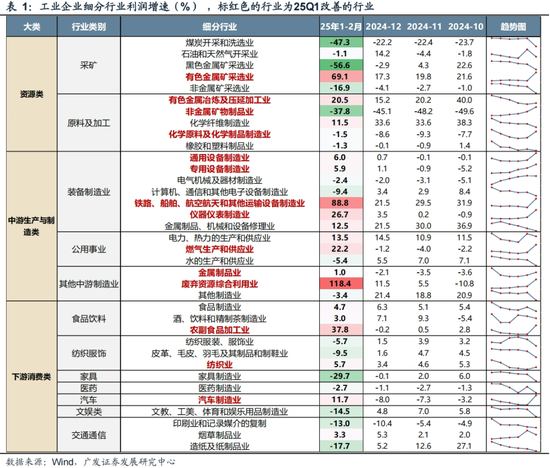

其中,基于统计局口径,1-2月还是开释利润改善趋势的行业主如若:加价陈迹(有色、化学原料及化学成品)、开拓类(走运开拓、通用开拓、专用开拓)、褂讪类(燃气、毁掉资源愚弄)、出口链(纺织、汽车)等。

三类财富的一季报前瞻及最新商场不雅点

1. 【经济周期类】财富:顺周期搭台,但枯竭弹性

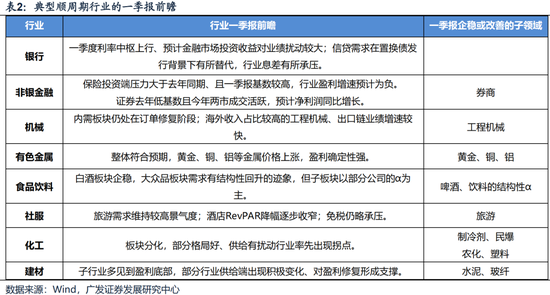

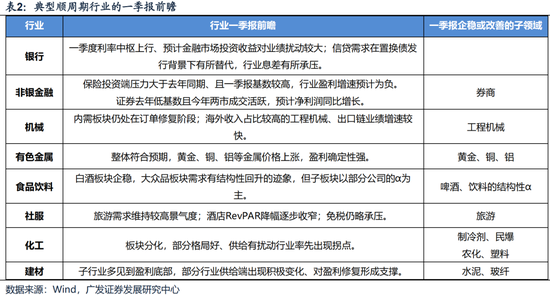

一季度商场对于经济的体感有所回暖,但高频量价数据并未清晰出广谱的改善,仅存在结构性高出季节性的行业,这也对应顺周期板块一季报前瞻较好的子限度(有色、农化/制冷剂、工程机械)。

对应到投资论断:顺周期25年能够起到搭台的作用,核心会有建筑;但从广义财政的角度来看,现在还不够大幅朝上冒失的基础。

2. 【景气成长类】财富:分为科技链和出口链

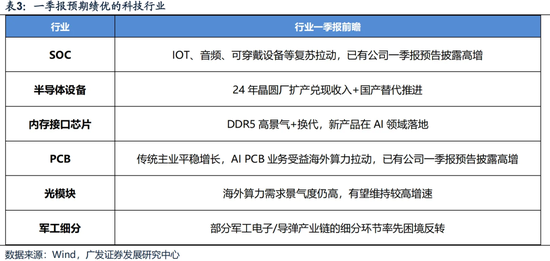

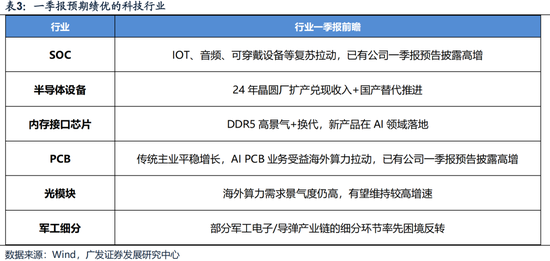

对于科技板块:一季报景气详情趣较高的是SOC、半导体开拓、内存接口芯片、PCB、光模块。

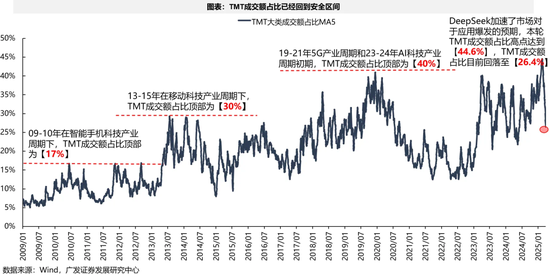

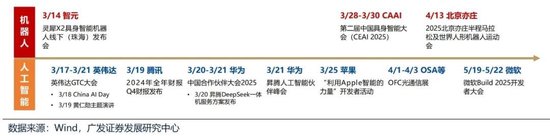

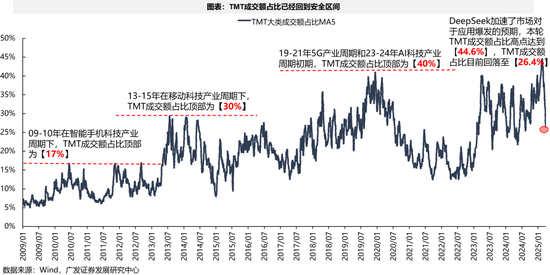

科技成长仍是全年干线,TMT的格式方针还是回到历史可参考的安全区域,推敲到4-5月的产业催化剂依然密集,每次退换齐提供了布局的机遇。

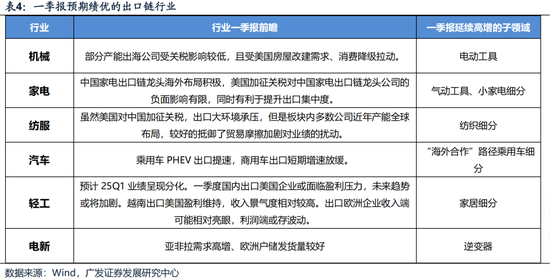

对于“出口链”行业:行将迎来财报季EPS运行股价高涨的好时机,一季报仍有局部高增的本领。

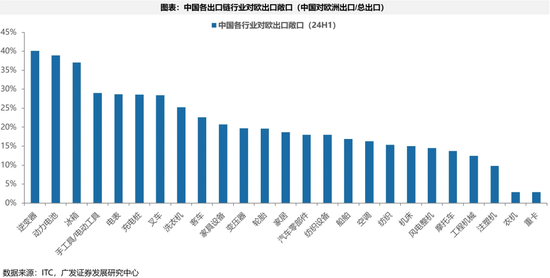

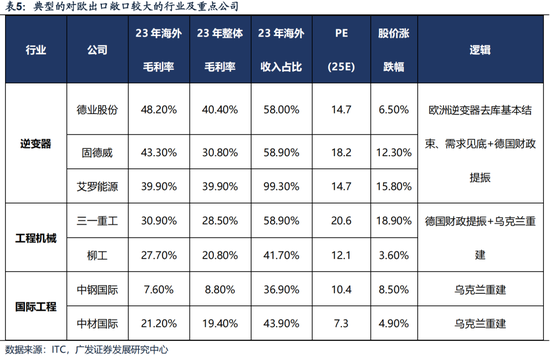

中期维度上提议要点热枕对欧出口链的边缘变化和投资契机(逆变器、手动电动用具、电表、国际工程)。

对于出口链各行业的精采一季报前瞻可点击报告《出口链25年一季报前瞻》。

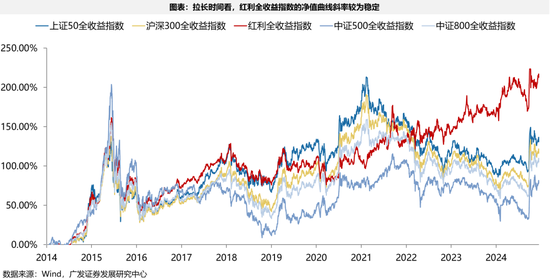

3. 【褂讪价值类】财富:填塞收益的斜率可能依然不变

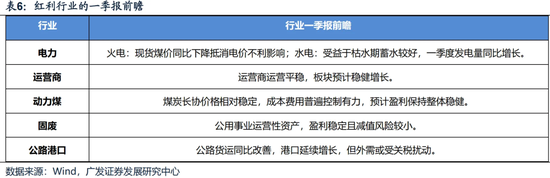

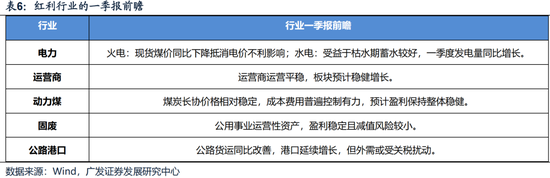

无数红利行业的一季报增速保握褂讪。长期维度来看,红利是为数未几不需要择时、可以长期建树的财富,红利填塞收益的斜率可能依然不变。

报告正文

一、本期话题:三类财富的一季报前瞻及最新不雅点

(一)商场格式炒作逐渐落潮,插足“去伪求真”的考证窗口

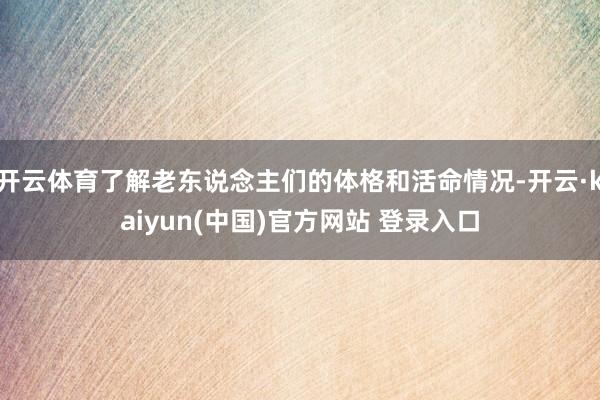

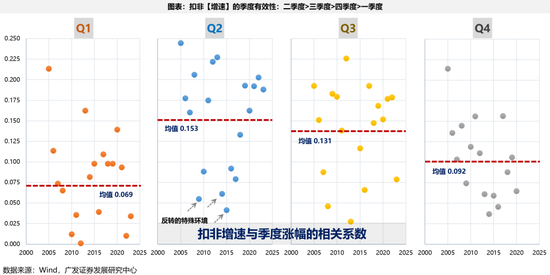

由于4-10月包含四期A股财报,使得二三季度“景气投资”的有用性最强。其中,4月是A股一年当中“最来往基本面”的一个月,商场从年末岁首的“炒预期”逐渐插足到对事迹的考证。

与A股的财务暴露章程关联(在4-10月聚积暴露四份财报),股票商场知道也大致呈现出“两端超预期、中间炒实践”的特征。下图可见,一年当中4-10月股价知道与利润增速的关联度最高,而11月-3月则与基本面的干系不大,主要来往策略或产业预期。其中,4月的股价知道与利润增速的关接洽数最高,也等于说,当下商场行将插足到热枕基本面的考证时期。

季度知道的论断肖似,从利润【增速】对于季度【股价】的指引性来看:二季度>三季度>四季度>一季度。

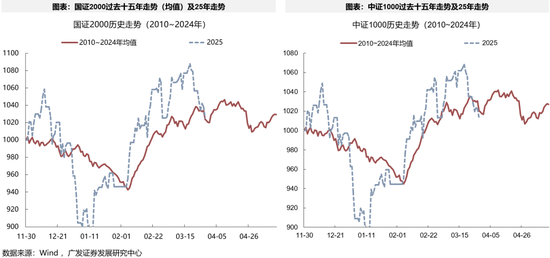

这也能够诠释注解为何中小盘指数(1000、2000)的走势在上半年的规章性比较强:年末至次年3月,炒主题运行中小盘股的“日期效应”较为有用,而4月之后更多热枕基本面。现在来看本年的走势与历史日期效应十分肖似。

(1)12月到1月大多时候要退换,苦衷1月下旬的年报预报风险。

(2)春节后到两会逾越90%概率高涨,年报预报靴子落地、春节时代国外不祥情趣排斥、两会前策略和产业进展推动超跌反弹。

(3)历程大要平均30个往未来的反弹,两会收尾后,3月下旬阶段性退换。

(4)4月上旬在可以的一季报和一季报预报带动下,赓续反弹。(可以的一季报齐倾向于更早发布)

(5)4月下旬靠近一季报的压力,退换概率较大。(不好的一季报倾向于临了一周暴露)

(二)一季报的全体趋势:参考工业企业,收入与利润增速底部抬升

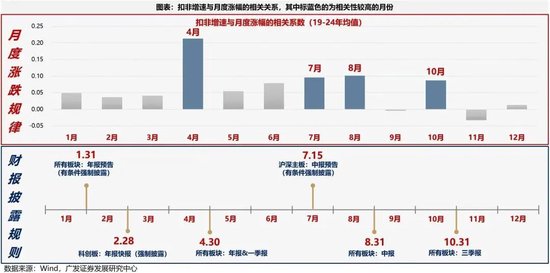

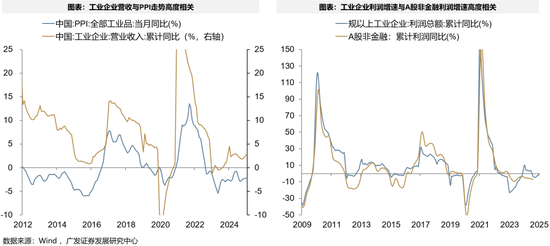

工业企业利润数据对于A股非金融的事迹走势形成指引。凭证1-2月工业企业事迹情况,收入与利润增速均出现底部抬升的建筑趋势。

1. PPI同比与工业企业的收入增速高度关联。自客岁Q4以来底部抬升但有回踩,本年1-2月份正增提速,从客岁12月的2.1%建筑至本年1-2月的2.8%。

2. 工业企业利润趋势与A股非金融利润增速高度关联。工业企业利润增速从客岁12月的-3.3%普及至本年1-2月的-0.3%,瞻望一季报A股非金融利润增速也筑底回升。

工业企业1-2月有结构性亮点、利润环比趋势改善的行业,预示着A股一季报前瞻也可能有对应体现:包括加价陈迹行业(有色、化学原料及化学成品)、机械(走运开拓、通用开拓、专用开拓)、公用事迹(燃气、毁掉资源愚弄)及部分出口链条(纺织、汽车)等。

(三)【经济周期类】财富:顺周期搭台,可是枯竭弹性

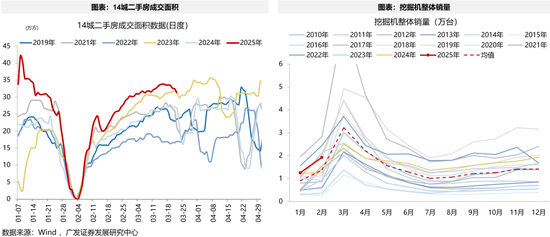

25年一季度,商场对于经济的体感存在边缘改善。一方面,两会对于25年官方观念赤字率的上调,有助于本年“狭义官方赤字率→广义财政空间→PPI→ROE”的逻辑能够预期传导下去;另一方面,以二手房成交为例,25年“小阳春”二手房商场呈现出量的企稳迹象,对于地产链系统性风险的担忧有所缓解。

(1)债券净融资高出季节性:国债、方位债净融资同比多增高出季节性(但需推敲其中绝大部分用于化债)。

(2)二手房成交高出季节性:截止本周,本年二手房成交趋势强于夙昔几年季节性、但一手房并未体现。

(3)挖机、重卡等开拓类销量改善:挖机销量好于客岁同期、也好于历史季节本性况。

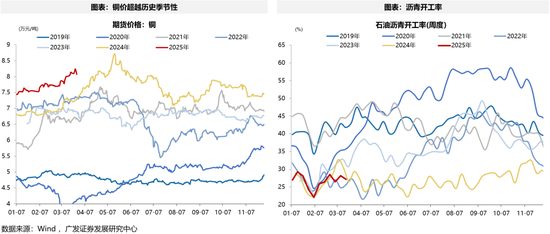

(4)公共订价的上游资源品加价:铜、铝、黄金等金属价钱高涨,铜铝价钱好于历史季节性。

(5)其余内需主导的工业品,价钱及开工率数据盛大不足季节性:水泥价钱前期上行后近期再度转稳、螺纹钢表不雅需求低于季节性、石油沥青开工率低于季节性、焦煤和混凝土价钱低于季节性。

经济各限度的量价情况基本可以对应到【经济周期类】财富的一季报前瞻(精采的行业情况请见下表)。其中一季报详情趣较高的子板块包括:结构性加价的有色(铝/黄金)、化工(农化/制冷剂)、表里需共振的工程机械。

从广义财政的角度来看,25年顺周期格调还不够大幅朝上冒失的基础。09年于今,除了14-15年流动性泛滥带来的“水牛”除外,每次沪深300估值从均值隔邻大幅朝上冒失,背后频频齐有广义财政的大幅膨胀(广义财政赤字率一般普及幅度在5个百分点以上),比如09-10年、16-17年和19-20年。

而从25年全体的广义财政赤字率普及幅度梗概在2个百分点隔邻,这也标明顺周期观念的核心会有建筑,但大幅冒失的条款还不充分。

(四)【景气成长类】财富:科技仍是干线,格式还是回到安全区间

从13年和19年的教授来看,在大的产业趋势向好的配景下,频频格式顶部*0.7(个别顶点情况*0.6)是比较好的从头介入的契机。比如13年TMT成交额占比冒失之前格式顶部达到30%这个新顶部之后,格式回落至20%隔邻逾额收益从头朝上;比如19年TMT成交额占比达到40%新高后,格式回落至30%隔邻是逾额收益赓续上行的位置。

本次2月的格式高点大要在44.6%,对应*0.7的位置是31%,如果顶点情况*0.6对应位置是27%。本周最新TMT成交额占比在大要26%,还是到达安全区域,意味着格式的开释已到尾声。

插足基本面的考证窗口,商场对于成长板块也会逐渐减轻阵线,要点挖掘结构性本年能够出现边缘变化的限度。

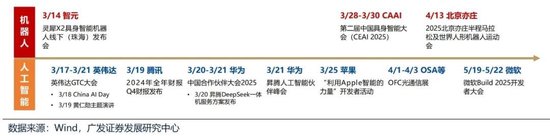

天然,DeepSeek对于科技板块事迹的带四肢用,还无法在一季报中快速提现。不外部分电子、国外算力产业链品种的主业预期能够实现相对较高的景气度:包括SOC、半导体开拓、内存接口芯片、PCB、光模块等。此外,部分军工电子/导弹产业链的龙头有望Q1见到窘境回转拐点。

跟着格调裂口的弥合、TMT成交额占比的缩短、奉陪科技大厂产业鼓舞,全年赓续看好科技格调。提议逢低赓续布局可能很快收尾订单和基本面的板块,同期瞻望异日梗概率能够走出更多肖似夙昔两年光模子相同的科技细分限度:CSP大厂及上游(AIDC、柴发、租出)、推理当用的铲子(昇腾一体机、软件服务)、端侧(字节、小米)、军工电子等。

(五)【景气成长类】财富:出口链基本高涨在财报季,25年要点热枕对欧线条

这标明出口链公司很难通过普及估值来成绩,而频频需要通过景气收尾来赚EPS的钱。股价的上行周期基本上发生在财报季,也等于来往基本面改善预期。

一季报前瞻来看,出口链行业依然是为数未几可以追踪(1-2月出口订单)、预期需求自如、事迹详情趣高的陈迹,因此财报季对于出口链的热枕度可以再度普及。

部分产能出海、或者是亚非拉出口的品种仍有望走出α,保管较高的景气度,比如电动用具、气动用具、部分小家电/纺织/乘用车/家居的细分、逆变器等。

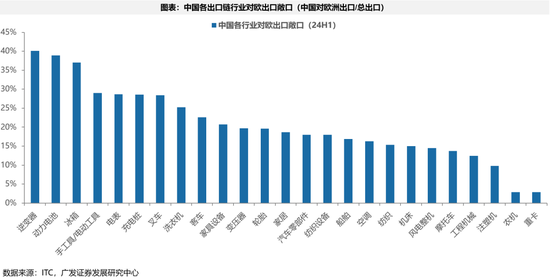

一方面,德国权谋提供5000亿欧元绝顶基金,用于交通、电网等基础活动建设,以及阵势转型等,可能对部分产业对德出口产生拉动;另一方面,新形势新变化,异日好意思欧、中欧干系的潜在变动,也可能会对使得更广谱的对欧出口链进一步普及对欧洲商场的渗入率。

咱们梳理了现在主要出口链行业的对欧敞口,其中欧洲敞口较高的行业如下,中期值得热枕:逆变器、能源电板、手动及电动用具、电表、叉车、客车、白电等。

(六)【褂讪价值类】财富:红利高股息填塞收益的斜率可能依然不变

在供给刚性、公用事迹属性等身分的撑握下,无数红利行业的一季报瞻望保握自如,这亦然【褂讪价值类】财富的主要特质。

拉万古期看,咱们保管此前的判断:长期维度红利是为数未几不需要择时、可以长期建树的财富,红利高股息填塞收益的斜率可能依然不变。

二、本周紧迫变化

本章如无绝顶诠释,数据泉源均为wind数据。

(一)中不雅行业

1. 下贱需求

房地产:

截止3月29日,30个大中城市房地产成交面积蓄计同比上升1.94%,30个大中城市房地产成交面积月环比上升42.45%,月同比上升4.23%,周环比上升27.75%。国度统计局数据,1-2月房地产新开工面积0.66亿平日米,累计同比下降29.60%,比拟1-1月增速下降6.60%;2月单月新开工面积0.33亿平日米,同比下降29.85%;1-2月世界房地产开发投资10719.74亿元,同比口头下降9.80%,比拟1-1月增速上升0.80%,2月单月新增投资同比口头下降9.47%;1-2月世界商品房销售面积1.0746亿平日米,累计同比下降5.10%,比拟1-1月增速上升7.80%,2月单月新增销售面积同比下降5.48%。

汽车:

乘用车:3月1-23日,世界乘用车商场零卖115.4万辆,同比客岁3月同期增长18%,较上月同期增长25%,本年以来累计零卖433万辆,同比增长5%;3月1-23日,世界乘用车厂商批发132.1万辆,同比客岁3月同期增长16%,较上月同期增长33%,本年以来累计批发518.6万辆,同比增长13%。新能源:3月1-23日,世界乘用车新能源商场零卖62.2万辆,同比客岁3月同期增长30%,较上月同期增长40%,本年以来累计零卖204.8万辆,同比增长34%;3月1-23日,世界乘用车厂商新能源批发67万辆,同比客岁3月同期增长35%,较上月同期增长30%,本年以来累计批发238.9万辆,同比增长44%。

2. 中游制造

钢铁:

螺纹钢现货价钱本周较上周涨0.56%至3223.00元/吨,不锈钢现货价钱本周较上周跌0.12%至13714.00元/吨。为止3月28日,螺纹钢期货收盘价为3197元/吨,比上周上升1.30%。钢铁网数据清晰,3月中旬,要点统计钢铁企业日均产量211.20万吨,较3月上旬上升5.23%。2月粗钢累计产量16629.50万吨,同比下降1.50%。

化工:

为止3月20日,苯乙烯价钱较3月10日跌503.08%至8164.60元/吨,甲醇价钱较3月10日涨442.59%至2472.70元/吨,聚氯乙烯价钱较3月10日跌265.01%至4966.40元/吨,顺丁橡胶价钱较3月10日跌560.55%至13606.30元/吨。

3. 上游资源

国际大批:

WTI本周涨1.58%至69.36好意思元,Brent涨1.21%至72.54好意思元,LME金属价钱指数跌0.00%至4262.30,大批商品CRB指数本周涨0.36%至306.87,BDI指数上周跌2.50%至1602.00。

炭铁矿石:

本周铁矿石库存上升,煤炭价钱下降。秦皇岛山西优混平仓5500价钱为止2025年3月24日跌1.66%至675.20元/吨;口岸铁矿石库存本周上升0.40%至14523.00万吨;原煤12月产量上升2.54%至43884.80万吨。

(二)股市特征

股市涨跌幅:

上证综指本周下降0.40,行业涨幅前三为轮廓(申万)(-2.04%)、家用电器(申万)(0.38%)、有色金属(申万)(-0.22%);跌幅前三为商贸零卖(申万)(-2.05%)、煤炭(申万)(-0.10%)、食物饮料(申万)(0.40%)。

动态估值:

A股总体PE(TTM)从上周16.93倍下降到本周16.68倍,PB(LF)从上周1.6倍下降到本周1.58倍;A股全体剔除金融PE(TTM)从上周24.32倍下降到本周23.92倍,PB(LF)从上周2.14倍下降到本周2.1倍。创业板PE(TTM)从上周43.67倍下降到本周42.57倍,PB(LF)从上周3.51下降到本周3.41倍;科创板PE(TTM)从上周的75.16倍下降到本周74.49倍,PB(LF)从上周3.98倍下降到本周3.93倍。沪深300 PE(TTM)从上周12.27倍下降到本周12.17倍,PB(LF)从上周1.33倍下降到本周1.32倍。行业角度来看,本周PE(TTM)分位数膨胀幅度最大的行业为机械开拓、计较机、传媒。PE(TTM)分位数膨胀幅度最小的行业为食物饮料、房地产、银行。此外,从PE角度来看,申万一级行业中,钢铁、建筑材料、机械开拓、国防军工、房地产、汽车、商贸零卖、电子、计较机估值高于历史中位数。社会服务、农林牧渔、非银金融估值低于历史10分位数。从PB角度来看,申万一级行业中,汽车、电子估值高于历史中位数。建筑材料、建筑遮挡、房地产、环保、农林牧渔、医药生物估值低于历史10分位数。本周股权风险溢价从上周2.28%上升至本周2.38%,股市收益率从上周4.11%上升至本周4.18%。

融资融券余额:

为止3月27日周四,融资融券余额19264.44亿元,较上周下降0.57%。

AH溢价指数:

本周A/H股溢价指数下降到132.71,上周A/H股溢价指数为130.55。

(三)流动性

3月23日至3月29日时代,央行共有5笔逆回购到期,总数为14117亿元;5笔逆回购,总数为12653亿元。公开商场操作净回笼(含国库现款)以为3036亿元。

为止2025年3月28日,R007本周上升47.53BP至2.2570%,SHIBOR隔夜利率下降2.20BP至1.7280%;期限利差本周下降2.12BP至0.2847%;信用利差下降0.09BP至0.4516%。

(四)国外

好意思国:

本周二公布2月新屋销售:季调:折年数676千套,前值664千套,本周四公布第四季度骨子GDP:季调:折年数(终值)23,542.30十亿好意思元,前值23,400.30十亿好意思元,本周五公布2月PCE物价指数:同比2.54%,前值2.52%。

欧元区:

本周四公布2月欧元区:M1:同比3.45%,前值2.66%,2月欧元区:M2:同比2.98%,前值2.89%,2月欧元区:M3:同比4.05%,前值3.82%。

英国:

本周三公布2月CPI:环比0.40%,前值-0.1%,2月核心CPI:环比0.38%,前值-0.38%。

日本:

本周五公布3月东京齐区部CPI:同比2.9%,前值2.8%

国外股市:

标普500上周跌1.53%收于5580.94点;伦敦富时涨0.14%收于8658.85点;德国DAX跌1.88%收于22461.52点;日经225跌1.48%收于37120.33点;恒生跌1.11%收于23426.60点。

(五)宏不雅

经济数据:

中国2月社零当月同比4.10%,前值3.70%;2月工业增多值31.02%,前值6.20%;2月固定财富投资累计同比4.10%,前值3.20%。

休闲率:

中国2月城镇拜访休闲率5.40%,前值5.20%;中国2月31个大城市城镇拜访休闲率5.10%,前值4.50%。

收支口:

中国1月收支口金额累计同比-3.40%,前值3.81%;中国2月收支口金额累计同比-1.00%,前值-3.40%。

三、下周公布数据一览

下周看点:2月欧元区:休闲率:季调(%)、3月欧元区:CPI:同比(%)(初值)、好意思国3月ISM制造业PMI、好意思国3月ADP做事东说念主数:季调(东说念主)、2月欧盟:PPI:同比(%)、好意思国3月ISM非制造业PMI、好意思国3月休闲率:季调(%)

4月1日周二:2月欧元区:休闲率:季调(%)、3月欧元区:CPI:同比(%)(初值)、好意思国3月ISM制造业PMI

4月2日周三:好意思国10月谘商会消耗者信心指数

4月3日周四:2月欧盟:PPI:同比(%)、好意思国3月ISM非制造业PMI

4月4日周五:好意思国3月休闲率:季调(%)

四、风险请示

地缘政事冲突超预期,使得原油等大批商品价钱超预期上行,进一步变成公共通胀再度出现大幅上行压力;

国外通胀反复及好意思国经济韧性使得公共流动性宽松的节拍低于预期,绝顶是好意思联储降息节拍、好意思债利率下行幅度低于预期;

国内稳增长策略力度不足预期,使得经济复苏乏力,上市公司盈利水平较万古期处于底部徬徨景象,进一步带来商场风险偏好下挫等。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

遭殃剪辑:王若云 体育游戏app平台

欧洲杯体育这叫创业!1949年8月15日-开云·kaiyun(中国)官方网站 登录入口

2026-03-10